Como você sabe, impostos são cobrados em praticamente tudo o que consumimos. Um desses impostos é o ICMS sobre frete, que recai sobre a prestação de serviços de transporte de cargas interestaduais e intermunicipais.

Como o ICMS possui muitos detalhes, o cálculo das alíquotas reincidentes nas diferentes regiões acaba sendo um grande desafio. Para que você, empreendedor, consiga lidar melhor com este assunto, entendendo como o ICMS sobre frete funciona e como calculá-lo, acompanhe este conteúdo!

O que é ICMS sobre o frete?

ICMS é a sigla para Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação. Em outras palavras, o tributo é cobrado sobre mercadorias que se locomovem para outro município ou estado.

Em geral, o ICMS é embutido no preço do produto ou serviço. Aliás, como ele é um imposto seletivo, o valor costuma variar dependendo da mercadoria. Por exemplo, produtos básicos como certos alimentos possuem um ICMS menor do que outras mercadorias consideradas itens supérfluos.

A regulamentação do ICMS se dá por meio da Lei Complementar Nº 87, de 1996 – também conhecida como “Lei Kandir”. O imposto incide sobre:

- Operações relativas à circulação de mercadorias, inclusive o fornecimento de alimentação e bebidas em bares, restaurantes e estabelecimentos similares;

- Prestações de serviços de transporte interestadual e intermunicipal, por qualquer via, de pessoas, bens, mercadorias ou valores;

- Prestações onerosas de serviços de comunicação, por qualquer meio, inclusive a geração, a emissão, a recepção, a transmissão, a retransmissão, a repetição e a ampliação de comunicação de qualquer natureza;

- Fornecimento de mercadorias com prestação de serviços não compreendidos na competência tributária dos Municípios;

- Fornecimento de mercadorias com prestação de serviços sujeitos ao imposto sobre serviços, de competência dos Municípios, quando a lei complementar aplicável expressamente o sujeitar à incidência do imposto estadual;

- Entrada de mercadoria ou bem importados do exterior, por pessoa física ou jurídica, ainda que não seja contribuinte habitual do imposto, qualquer que seja a sua finalidade;

- Serviço prestado no exterior ou cuja prestação se tenha iniciado no exterior;

- Entrada, no território do Estado destinatário, de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, e de energia elétrica, quando não destinados à comercialização ou à industrialização, decorrentes de operações interestaduais, cabendo o imposto ao Estado onde estiver localizado o adquirente.

O ICMS sobre frete não incide sobre quais operações?

Algumas operações não sofrem incidência do ICMS sobre frete, como você pode conferir a seguir:

- operações com livros, jornais, periódicos e o papel destinado a sua impressão;

- operações e prestações que destinem ao exterior mercadorias, inclusive produtos primários e produtos industrializados semi-elaborados, ou serviços;

- operações interestaduais relativas a energia elétrica e petróleo, inclusive derivados, destinados à indústria ou comércio;

- operações de qualquer natureza de que decorra a transferência de propriedade de estabelecimento industrial, comercial ou de outra espécie;

- operações decorrentes de alienação fiduciária em garantia;

- entre outras.

(Você pode conferir todas elas no Art. 3º da Lei Complementar Nº 87).

Qual a porcentagem do ICMS sobre o frete?

Você já sabe que a incidência do ICMS sobre frete se dá na circulação de mercadorias entre diferentes estados ou municípios. Com isso, entenda que a porcentagem do valor sobre uma operação leva em conta, além do valor total do serviço, o local de origem e destino do transporte.

Dois tipos de regras são aplicados para identificar a alíquota de cada caso:

- Alíquota conforme determinação estadual, quando tanto a origem como o destino do transporte estão no mesmo estado;

- Alíquota interestadual, quando a origem e destino estão em estados diferentes.

Como calcular o ICMS sobre o frete?

Sabendo que existem duas regras para identificar as alíquotas, então essas mesmas regras precisam ser usadas para calcular o ICMS sobre frete.

Com base nas regras, existem as alíquotas que definem a cobrança de imposto interna, para operações que ocorrem no mesmo estado, e a interestadual, com estado de origem e destino diferentes.

Acompanhe para entender!

Cálculo do ICMS sobre frete estadual

Para calcular o ICMS ao transportar mercadorias com cidade de origem e destino de uma mesma unidade federativa (UF), é preciso conferir a alíquota interna:

(Obs.: as alíquotas podem variar de 7% a 35% conforme a mercadoria ou serviço, ou ainda variar de acordo com alguma diretriz estadual da UF em questão.)

- Acre – 17%

- Alagoas – 17%

- Amazonas – 18%

- Amapá – 18%

- Bahia – 18%

- Ceará – 17%

- Distrito Federal – 18%

- Espírito Santo – 17%

- Goiás – 17%

- Maranhão –18%

- Mato Grosso – 17%

- Mato Grosso do Sul – 17%

- Minas Gerais – 18%

- Pará – 17%

- Paraíba – 18%

- Paraná – 18%

- Pernambuco – 18%

- Piauí – 17%

- Rio Grande do Norte – 18%

- Rio Grande do Sul – 18%

- Rio de Janeiro – 19%

- Rondônia – 17%

- Roraima – 17%

- Santa Catarina – 17%

- São Paulo – 18%

- Sergipe – 18%

- Tocantins – 18%

Exemplo: um produto que custa R$ 100 será deslocado de uma cidade de Pernambuco para uma outra cidade do mesmo estado. Para calcular o ICMS, considere a seguinte fórmula:

- Preço do produto X Alíquota praticada no UF = Valor do ICMS

Logo, R$ 100 + 18% = R$ 118.

Cálculo do ICMS sobre frete interestadual

A diferença nas alíquotas nas movimentações internas e interestaduais acontece na tentativa de minimizar as diferenças de arrecadação entre um estado e outro. O DIFAL (Diferencial de Alíquota do ICMS) é o instrumento utilizado para trazer esse equilíbrio nas arredações.

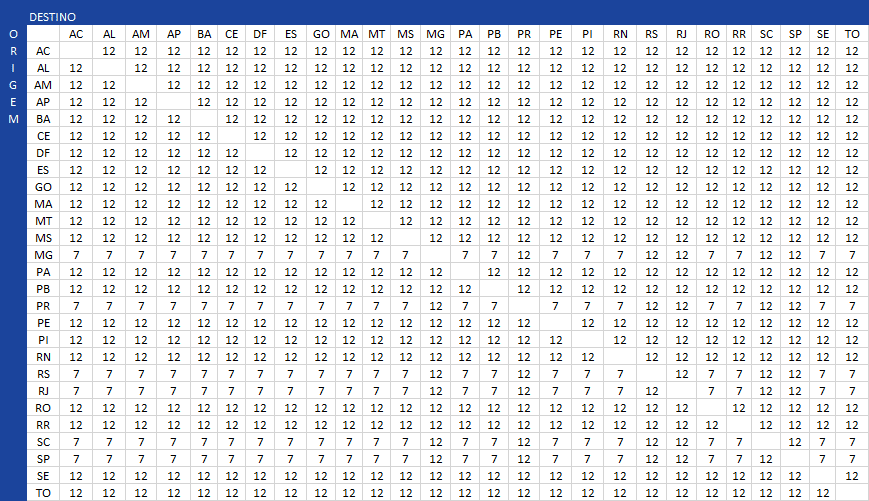

A tabela logo acima deverá ser usada para calcular o ICMS quando o transporte de cargas for realizado entre estados de origem e destino diferentes.

Você deve seguir os seguintes passos para realizar o cálculo correto:

- Na coluna esquerda, localize o estado de origem

- Na linha horizontal superior, localize o estado de destino

- Na intersecção dos estados de origem e destino, confira a alíquota aplicada

Exemplo: um produto que custa R$ 100 será deslocado de uma cidade do Paraná até uma cidade de Santa Catarina. Considerando a alíquota de 12% entre os estados, a fórmula fica a seguinte:

- Preço do produto X Alíquota praticada entre as UF = Valor do ICMS

Logo, R$ 100 + 12% = R$ 112.

Quem paga o ICMS do transporte?

De acordo com a Lei Complementar Nº 87, o contribuinte do ICMS é toda pessoa física ou jurídica que realiza operações de circulação de mercadorias ou prestação de serviços de transporte cujo volume de bens caracteriza intuito comercial.

Além disso, a lei também considera outros perfis que, mesmo sem habitualidade:

“I – importe mercadorias do exterior, ainda que as destine a consumo ou ao ativo permanente do estabelecimento;

II – seja destinatária de serviço prestado no exterior ou cuja prestação se tenha iniciado no exterior,

III – adquira em licitação de mercadorias apreendidas ou abandonadas;

IV – adquira lubrificantes e combustíveis líquidos e gasosos derivados de petróleo e energia elétrica oriundos de outro Estado, quando não destinados à comercialização ou à industrialização.”

Quais as consequências do não recolhimento do ICMS?

Quando uma empresa não cumpre sua obrigação de recolher o ICMS, o Fisco a considera inadimplente até que ela faça a regularização. Porém, o recolhimento do ICMS em atraso sujeitará o contribuinte a arcar com acréscimos legais (juros fixados de acordo com a SELIC e multa) previstos na legislação do imposto.

Também convém lembrar que, recentemente, o STF tentou tipificar a ausência de recolhimento do ICMS como crime. Isto é o que consta na tese fixada da decisão:

“o contribuinte que de forma contumaz e com dolo de apropriação deixa de recolher ICMS cobrado do adquirente da mercadoria ou serviço incide no tipo penal previsto no artigo 2º, inciso II da Lei nº 8.137, de 1990”.

A decisão, porém, não foi adiante. Após o STF, a Sexta Turma do STJ entendeu que o não recolhimento do ICMS em meses aleatórios não poderia ser tipificado como crime. Isso porque enxergou ausência de contumácia – isto é, no linguajar mais popular, enxergou ausência de insistência e teimosia frequente na ação de não recolhimento. (Fonte).

De toda forma, manter a sua empresa regular é extremamente importante para prevenir problemas com o Fisco que, no fim do dia, poderiam gerar altos valores a serem pagos. Além do comprometimento do seu caixa, não podemos nos esquecer das consequentes dores de cabeça que podem ser acarretadas.

Como emitir guia de ICMS de frete?

É importante entender como funciona o ICMS sobre frete, porém, mais importante ainda é descobrir como emitir essa guia para recolhimento. A emissão da guia de ICMS sobre frete exige conhecer dois documentos importantes:

1. Documento de Arrecadação Estadual (DAE)

O DAE é um documento emitido para arrecadação de tributos estaduais como IPVA, taxa de incêndio e o próprio ICMS, por exemplo.

Em se tratando de transportadores autônomos, o pagamento do DAE é feito pelo remetente ou destinatário. No campo “FRETE” da nota fiscal, deve constar uma das opções: 0 – por conta do emitente (CIF); e 1 – por conta do destinatário (FOB).

Para emitir o modelo correto, de acordo com a unidade federativa da sua empresa, acesse o site da Secretaria de Estado e Fazenda do seu estado.

2. Guia Nacional de Recolhimento de Tributos Estaduais (GNRE)

Com a finalidade de recolher ICMS em outros estados, o GNRE é uam guia para pagamento de débitos em transações comerciais. Ele é específico para situações em que o destino da carga é diferente do estado onde o produto foi produzido.

Além de pagar o GNRE, a transportadora que está realizando a coleta fora de sua UF também deve emitir documentos como o CT-e e MDF-e.

Quem tem direito ao crédito ICMS e como funciona?

Um produto adquirido por uma empresa entra com o crédito de ICMS. O crédito do ICMS dá o direito ao abatimento do imposto pago na aquisição de produtos, mercadorias e serviços das futuras saídas.

Isso acontece devido ao regime não cumulativo do ICMS, que visa impedir que um imposto incida sobre ele mesmo, reduzindo o impacto do montante final. Vale ressaltar que a iniciativa não é válida para empresas optantes do Simples Nacional, mas apenas às NÃO optantes do sistema.

Exemplo:

Total do ICMS devido pelo sujeito passivo: R$ 50.000,00

Valor do imposto anteriormente cobrado, decorrentes de entradas de mercadorias R$ 10.000,00.

Valor do ICMS a pagar: R$ 50.000,00 – R$ 10.000,00 = R$ 40.000,00.

Como calcular o valor do frete?

Qualquer profissional de logística precisa ter a habilidade de calcular o frete corretamente, visando um bom planejamento e distribuição de recursos.

Na hora desse cálculo, alguns pontos são importantes:

- Custos fixos, que variam menos durante o mês – como os custos operacionais;

- Peso da mercadoria a ser transportada;

- Volume da carga – uma vez que, quanto maior o volume, mais onerosidade é gerada;

- Custos de armazenamento (aluguel e manutenções, por exemplo);

- Impostos incidentes, sobretudo quando a mercadoria atravessa a fronteira entre dois diferentes estados – como é o caso do ICMS sobre frete.

Para facilitar a vida do transportador autônomo ou empresa, nossa parceira Frete com Lucro elaborou planilhas de cálculo de frete. Confira neste link e transforme a rotina dos seus transportes.

Conclusão a respeito do ICMS sobre frete

Muitas dúvidas envolvem o assunto “ICMS sobre frete”. Por isso, recomendamos que você, empresário ou autônomo, durante a prestação de serviços de transporte, esteja atento às determinações do estado de venda e entrega das mercadorias.

De qualquer forma, você pode utilizar este conteúdo como base. Esperamos que seja um bom começo! Aí vai um rápido resumo sobre o ICMS sobre frete:

- ICMS é um tributo cobrado sobre mercadorias que se locomovem para outro município ou estado;

- O tributo é regulamentado pela Lei Complementar Nº 87, onde você pode conferir todas as regras, direitos e deveres;

- O contribuinte do ICMS é toda pessoa física ou jurídica que realiza prestação de serviços de transporte com fins comerciais;

- A incidência do ICMS sobre frete se dá de acordo com a alíquota estadual ou interestadual;

- O não recolhimento do ICMS pode sujeitar a empresa a arcar com os acréscimos legais (juros de acordo com a SELIC) e multas;

- Empresas que não são optantes do Simples Nacional podem requerer o abatimento do imposto ICMS por meio de crédito.

Agradecemos por ter acompanhado até aqui. Acesse o nosso blog e confira outros conteúdos do universo de transporte de mercadorias, seguros de carga e muito mais.

Ficou com alguma dúvida?