O seguro garantia tem o objetivo de assegurar que prazos e valores definidos em um acordo formal sejam cumpridos. Essa modalidade é muito diferente dos outros seguros, pois está relacionada ao conceito de “fiança”.

Podendo atender às necessidades de empresas privadas, órgãos públicos e até mesmo pessoas físicas, o seguro garantia tem por objeto as obrigações estabelecidas entre o contratado (tomador) e o contratante (segurado) em um contrato, edital ou ordem de compra.

Neste artigo, aprofundaremos a definição e como funciona o seguro garantia para entender o seu processo de contratação e a sua importância, sobretudo para os negócios. Siga conosco!

Seguro garantia: o que é?

De acordo com a Superintendência de Seguros Privados (SUSEP), o seguro garantia é uma modalidade de seguro que garante o fiel cumprimento das obrigações assumidas pelo tomador perante o segurado, conforme os termos da apólice.

Em outras palavras, trata-se de um seguro que garante que prazos, valores ou outras obrigações definidas em contrato sejam devidamente cumpridos.

Logo, o seguro garantia pode ajudar tanto pequenas, médias e grandes empresas (privadas e públicas) quanto pessoas físicas a fechar importantes acordos e negócios com terceiros sem comprometer o seu capital.

Portanto, seu objetivo principal é proteger o segurado de possíveis prejuízos ocasionados por descumprimento de um contrato ou, ainda, garantir a segurança em processos judiciais e em casos de participação em licitações.

Comparado aos demais instrumentos existentes — carta fiança bancária, caução, títulos ou dinheiro —, o seguro garantia é a opção mais em conta para esses fins. Além de trazer um diferencial competitivo, ele transforma a seguradora em uma espécie de parceira.

O que é a apólice de seguro garantia?

A apólice de seguro garantia é o documento que a seguradora emite após o tomador contratar o seguro.

Ou seja, é o contrato firmado que contém tudo acerca da proteção do seguro: o que cobre, o que não cobre, valores, como acionar em caso de sinistro, quais as condições especiais, definição de conceitos importantes para evitar complicações etc.

Inclusive, é importante conferir a apólice do seguro garantia com atenção para entender todas as particularidades do contrato.

Afinal, embora uma apólice tenha uma estrutura geral que se repete nas diferentes modalidades de seguros garantia, abordando partes essenciais da “coluna vertebral” dessa proteção, há particularidades que cada seguradora adota, como certos riscos excluídos.

Quem pode contratar seguro garantia?

Sobre quem pode e deve contratar o seguro garantia, isso depende de inúmeros fatores. Porém, em termos gerais, qualquer empresa (e em certos casos, pessoa física) pode contratar um dos tipos de seguro garantia quando houver a necessidade de apresentar uma garantia.

Nesse sentido, pessoas jurídicas de todos os portes e segmentos podem contratar o seguro garantia como medida de segurança para o cumprimento de obrigações contratuais.

Do ponto de vista geral, isso engloba todas as empresas que precisam apresentar garantia em licitações, contratos ou até mesmo para entrar com recurso em um processo judicial.

Vale, ainda, citar que as empresas com restrições financeiras, embora também possam eventualmente conseguir fazer o seguro garantia, têm mais dificuldades. Isso nos mostra a importância da saúde financeira de um negócio para a contratação desse tipo de proteção.

Quais são as partes envolvidas no seguro garantia?

Independentemente de quais tipos de seguro garantia estejamos falando, esse seguro envolve três partes distintas com responsabilidades diferentes. São elas: tomador, segurado e seguradora. Entenda melhor adiante.

Quem é o segurado no seguro garantia e quais suas responsabilidades?

É o contratante, o beneficiário da apólice: trata-se da pessoa jurídica ou física que contrata, por exemplo, a execução de uma obra, a prestação de serviços ou o fornecimento de materiais.

O segurado é, portanto, o credor de uma obrigação em discussão judicial ou administrativa, o dono de uma obra ou, ainda, aquele a quem não foram entregues os bens ou serviços contratados.

Quem é o tomador no seguro garantia e quais suas responsabilidades?

Aqui temos o contratado, ou seja, a pessoa jurídica que assume a responsabilidade de construir, prestar serviços ou fornecer bens conforme definido em um contrato principal.

Como responsável pelas obrigações contratuais, o tomador é quem paga o prêmio da apólice de seguro. Logo, ele é o cliente e o parceiro da seguradora.

Quem é a seguradora de seguro garantia e quais suas responsabilidades?

Nesse caso, é a responsável por emitir a apólice de seguro e assegurar o cumprimento das obrigações do tomador, contratadas pelo segurado ou decorrentes de discussões judiciais ou administrativas.

Como funciona o seguro garantia?

Muito importante e, muitas vezes, exigido por uma ampla gama de negócios a fim de compensar riscos em diferentes aspectos de sua operação, o seguro garantia é uma ferramenta de gerenciamento de riscos usada para diferentes propósitos.

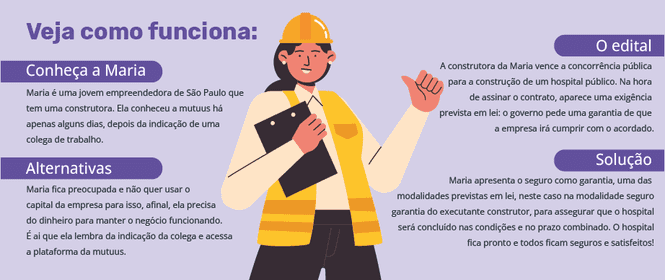

Para ilustrar melhor os papéis que descrevemos acima e entender o funcionamento desse tipo de seguro, podemos pensar na seguinte situação:

Nesse exemplo, o segurado é o governo — ou seja, é o contratante da obra que exige a garantia. Já o tomador é a construtora da Maria — a empresa contratada para construir o hospital e que deve apresentar a apólice do seguro garantia.

Assim, a seguradora emitirá a apólice para garantir o fiel cumprimento das obrigações do tomador e, em contrapartida, exige o contrato de contragarantia para o caso de descumprimento das obrigações acordadas com o segurado.

Seguro garantia: setor público e setor privado

A SUSEP divide o seguro garantia em dois ramos. Entenda melhor a seguir.

Setor público

Sendo o segurado o setor público, o seguro garantia, nesse caso, visa garantir o fiel cumprimento das obrigações assumidas pelo tomador em função de participação em licitação, contrato principal pertinente a obras, serviços, compras, concessões ou permissões em âmbito federal, estadual ou municipal.

Ainda, pode ter como segurado o setor público em casos de processos administrativos de créditos fiscais e regulamentos administrativos.

Além disso, também é possível garantir a órgãos públicos o pagamento de valores devidos relacionados a multas e indenizações ou oriundos de inadimplência, conforme legislação específica.

Setor privado

Por outro lado, como funciona o seguro garantia no setor privado?

Aqui, ele tem o objetivo de garantir o fiel cumprimento das obrigações assumidas pelo tomador perante o segurado no contrato principal, firmado em âmbitos distintos do mencionado no contexto do setor público.

Nesse caso, esse seguro pode garantir a conclusão e a entrega de obras privadas, a prestação de serviços ou a fabricação/fornecimentos de materiais.

As obrigações e direitos do segurado e do tomador são especificadas nos contratos. Os valores segurados no seguro garantia costumam ser elevados e, geralmente, representam o valor máximo nominal garantido pela apólice.

Ainda, a vigência será a mesma estabelecida no contrato principal. Com a emissão da apólice, a seguradora se torna corresponsável pelo cumprimento desse contrato.

Em caso de inadimplência ou insolvência do tomador, o seguro garantirá a substituição da empresa contratada ou o pagamento dos prejuízos ocorridos até o valor segurado pela apólice. Isso assegura a conclusão do projeto em questão.

Além disso, as exigências na concessão de financiamento para execução de obras, fabricação de bens ou prestação de serviços são, muitas vezes, superiores ao patrimônio da empresa. Logo, com a cobertura do seguro garantia, elas se tornam menores, o que é um grande benefício para o negócio.

O que cobre o seguro garantia?

Até aqui, você já deve ter entendido que o seguro garantia é usado em diversos cenários, cada um deles com as suas particularidades. Nesse sentido, esse seguro cobre prejuízos causados pelo tomador por conta do seu descumprimento das obrigações de um contrato.

Ou seja, a cobertura desse seguro é justamente assegurar o cumprimento de obrigações assumidas pelo tomador.

Essas obrigações podem ser relativas à construção de uma obra e prestação de serviços, por exemplo, bem como fornecimento de bens, financiamento, pagamento de parcelas de compra de energia, entre outras situações.

Para que serve o seguro garantia?

Agora que você já tem um conhecimento um pouco mais aprofundado sobre esse seguro, pode entender melhor o porquê dele ser usado, sobretudo, nas situações aqui apresentadas.

Seguro garantia em licitações

O seguro garantia em licitações tem como finalidade demonstrar a qualificação econômico-financeira de uma empresa e representa segurança para todos os envolvidos no processo.

Seguro garantia em contratos

O seguro garantia em contratos é necessário sempre que for exigido que a empresa apresente uma garantia para o cumprimento das suas obrigações contratuais.

Seguro garantia em ações judiciais

O seguro garantia em ações judiciais é uma das formas de viabilizar a possibilidade de uma empresa recorrer a decisões judiciais e tem como principal finalidade garantir o pagamento de valores que a empresa necessite realizar no trâmite dos processos, mas que acabe não realizando.

Quais são os tipos de seguro garantia?

Em via de regra, as empresas que precisam de um dos tipos de seguro garantia com maior frequência são as construtoras e as que fornecem bens ou prestam algum tipo de serviços (terceirização de mão de obra, como empresas de segurança, manutenção predial ou de equipamentos, limpeza, entre outras).

Como vimos, normalmente, ele é exigido como um elemento essencial para participar de um processo de licitação, por exemplo.

Como fruto desse cenário, o seguro garantia licitante e o judicial são os tipos mais populares. No entanto, existem também outras modalidades de garantia. Vamos conhecer cada uma delas?

Seguro garantia para licitação – Bid Bond

Trata-se de um seguro utilizado para garantir a entrega de serviços e compras para a administração pública previsto na Lei 8666/93.

A título de exemplo, é por meio dele que se assegura o cumprimento de todas as normas contratuais por uma empresa que tenha sido vencedora em uma licitação.

No caso de concorrências públicas, o seguro Bid Bond cobre o risco contra a recusa do vencedor.

Isso significa que, se o vencedor não assinar o contrato, essa modalidade protege o licitante (segurado) dos custos da anulação da concorrência ou da chamada do segundo colocado. Para tanto, o segurado tem garantia de indenização até o valor fixado na apólice.

Seguro garantia execução para contratos: executante fornecedor, construtor e prestador de serviços – Performance Bond

Por ter o objetivo de proteger contra uma possível inadimplência dos respectivos executantes, o seguro garantia executante pode ser aplicado a qualquer tipo de contrato.

Ele possibilita que o segurado seja indenizado no valor da apólice ou que o executante seja substituído. Além disso, se a substituição for realizada, o seguro cobre eventuais diferenças de preço.

Ainda, é possível incluir coberturas para multas contratuais e ações trabalhistas e previdenciárias.

Garantia de retenção de pagamentos – Retention Payment Bond

Esse é um seguro garantia muito utilizado em contratos de construção, no qual é comum que o contratante, ao fazer pagamentos, retenha um percentual do valor da parcela com intuito de garantir o cumprimento do acordo.

A fim de evitar que o valor seja retido e quando o contrato permitir, o contratado pode substituir a retenção por uma apólice de seguro garantia. Nesse caso, a parcela é recebida em sua totalidade.

Ainda, essa cobertura do Retention Bond também é muito utilizada para substituir a retenção sobre cada fatura de pagamento que os contratantes geralmente exigem.

Além disso, ela possibilita ampliar a margem de negociação e fazer eventuais correções de valores. Sem a cobertura desse seguro, as retenções sobre as faturas aumentariam o preço da obra.

Garantia de adiantamento de pagamentos – Advance Payment Bond

Adiantar pagamentos é necessário para determinados contratos, porém, existem riscos envolvidos. As empresas precisam garantir que o valor disponibilizado será aplicado integralmente ao contrato.

No entanto, se os recursos adiantados não forem utilizados corretamente, o contratante precisará contar com alguma proteção em relação ao valor antecipado.

Assim, com o seguro de adiantamento de pagamentos, também chamado de Advance Payment Bond, ficam garantidos — até o valor fixado na apólice — os adiantamentos de pagamento liberados pelo contratante do seguro garantia.

Garantia de perfeito funcionamento – Manutenção corretiva

O seguro garantia de perfeito funcionamento (manutenção corretiva) indeniza o segurado caso o produto fornecido pelo contratado não esteja em perfeito funcionamento, apresente falhas ou necessite de manutenção.

O contratante pode informar à seguradora da ocorrência e, se a reclamação for comprovada, o segurado é indenizado — até o valor fixado na apólice — por danos e perdas causados por esses problemas.

Seguro garantia imobiliário

O seguro garantia imobiliário garante a indenização até o valor fixado na apólice dos prejuízos causados aos compradores de imóveis na planta. Ele é aplicável tanto para pessoas físicas quanto jurídicas, em caso de paralisação dos trabalhos.

Ainda, esse tipo de seguro cobre qualquer prejuízo decorrente de aumento de custo da obra.

Seguro garantia aduaneiro – Custom Bond

Consiste no tipo de seguro que tem como objetivo assegurar o pagamento de todos os tributos devidos.

O Custom Bond foi criado para facilitar as transações de empresas importadoras com o recolhimento dos impostos exigidos pelas autoridades alfandegárias para liberação rápida de seus bens importados.

Sob o Regime Especial Aduaneiro, é facultado às empresas apresentar às autoridades competentes apólices de seguro garantia aduaneiro nas operações de Admissão Temporária, Trânsito Aduaneiro, Draw-Back, Determinação do Valor Aduaneiro, Operações Acessórias, entre outras previstas em legislação.

Após a entrega da apólice desse seguro ao Fisco, ocorre a liberação das mercadorias importadas, conforme os Regimes Aduaneiros Especiais.

A garantia aduaneira é contratada, sobretudo, pelo setor de exploração e prospecção de petróleo, que utiliza intensivamente admissões temporárias de navios e equipamentos.

Seguro garantia judicial – Court Bond

Essa modalidade de seguro costuma ser contratada por empresas na fase de conhecimento ou na fase de execuções para eventuais depósitos que o tomador precisar fazer, em especial ações trabalhistas, execuções cíveis ou fiscais, medidas cautelares ou mandados.

Ela garante o pagamento do valor correspondente aos depósitos em juízo que o potencial devedor tem que fazer durante o andamento do processo judicial.

Em função da sua natureza, é um grande facilitador enquanto seguro garantia judicial trabalhista. Porém, apesar de existir amparo legal para sua utilização, a decisão para que seja aceito depende da concordância do juiz.

Seguro garantia administrativo de créditos tributários

Nesse tipo de seguro garantia, o segurado é a Fazenda Pública. A empresa (tomador) solicita a emissão de apólice de seguro, a fim de atestar a veracidade de créditos tributários.

Seguro garantia para os setores naval, de energia e de petróleo & gás

Esta modalidade de seguro é desenhada para garantir o cumprimento de obrigações por parte das empresas dos setores naval, de energia e de petróleo.

A utilização desse seguro é comum em contextos de contratos de construção de um navio, construção/implantação de usinas e/ou linhas de transmissão e obras referentes à extração de petróleo e de gás natural.

- Leia também: Como funciona o seguro garantia compra e venda de energia e quem precisa? Entenda todos os detalhes!

Seguro garantia ambiental

Um empreendedor que executa uma obra que pode impactar o meio ambiente, geralmente, deve firmar um Termo de Ajustamento de Conduta (TAC). Esse documento estabelece alguns compromissos de recuperação ambiental.

Os setores que mais utilizam o seguro garantia ambiental são os de operações industriais, como petroquímicas, indústrias de alimentos, usinas de açúcar e álcool e operações de aterros industriais.

Além deles, também há as empresas que se dedicam à prestação de serviços em locais de terceiros, inclusive as especializadas na gestão de resíduos industriais, hospitalares ou urbanos.

Caso o cronograma de recuperação seja descumprido, a apólice de seguro é acionada. Dessa forma, uma quantia é transferida às autoridades competentes para a execução das obras de recuperação ambiental.

Seguro garantia de concessão de créditos a empresas – Completion bond

O “completion bond“ trata-se de uma modalidade ainda pouco utilizada no mercado nacional. No entanto, pode ser uma importante ferramenta para alavancar os projetos de infraestrutura do país, dando oportunidade a empreendedores de médio porte.

Para tanto, o governo dispõe de linhas de financiamentos subsidiadas que podem ser captadas pela iniciativa privada e pagas com o próprio fluxo de caixa do empreendimento.

Essas linhas contam com grande prazo de carência, suficiente para a construção e entrada em operação do projeto. Além disso, o prazo para pagamento pode ultrapassar dez anos e os juros são muito pequenos.

Para ter acesso a esse capital, a empresa deve apresentar um projeto de construção de um bem que interesse ao governo e, consequentemente, ao país.

Projetos de usinas hidrelétricas, termelétricas, parques eólicos, linhas de transmissão, obras de saneamento e estaleiros são exemplos de construções desse tipo.

A apólice de desse tipo de seguro garantia garante ao segurado a implantação do empreendimento — objeto do contrato de financiamento.

Caso a empresa não cumpra com suas obrigações, a seguradora poderá optar por concluir a obra ou pagar a indenização das quantias devidas ao financiador.

- Leia também: Seguro garantia leiloeiro: o que é? Entenda como funciona, o que cobre e por que ele deve ser contratado

Seguro garantia energia elétrica

O seguro garantia energia elétrica, também chamado de seguro garantia compra e venda de energia, protege fornecedoras de energia elétrica contra possíveis prejuízos financeiros resultantes da falta de pagamento das faturas de consumo.

Seguro garantia de guarda

Seguro que protege o contratante, garantindo que os responsáveis pela guarda cumprirão com suas responsabilidades especificadas no contrato.

Seguro garantia petróleo e gás natural

O seguro garantia petróleo e gás natural é usado por petrolíferas para indenizar a Agência Nacional de Petróleo (ANP), caso as obrigações contratuais de exploração sejam descumpridas.

Seguro garantia parcelamento administrativo fiscal

O seguro garantia parcelamento administrativo fiscal cobre as obrigações de pagamento de uma dívida parcelada com a União, permitindo que o débito seja pago aos poucos.

Seguro garantia judicial cível

O seguro garantia judicial cível utilizado para recorrer de uma decisão judicial em uma ação cível, funcionando como uma garantia que não tira capital de giro do caixa.

Seguro garantia judicial trabalhista

O seguro garantia judicial trabalhista é voltado para processos judiciais trabalhistas, podendo substituir o depósito em dinheiro exigido pelo tribunal no pagamento de débitos.

Seguro garantia depósito recursal

O seguro garantia depósito recursal protege o empregador, permitindo que ele apresente um seguro como garantia no lugar do depósito em dinheiro exigido pela justiça.

Seguro garantia financeira

Seguro que oferece garantia financeira para assegurar o cumprimento de obrigações de pagamento.

Seguro garantia execução fiscal

O seguro garantia execução fiscal protege empresas em dívidas com governos Federal, Estaduais ou Municipais, fornecendo garantia financeira temporária até o valor ser pago.

Seguro fiança locatícia

O seguro garantia fiança é utilizado para garantir o pagamento do aluguel e dos demais encargos do locatário em caso de inadimplência.

Seguro garantia déficit atuarial

O seguro garantia déficit atuarial tem o objetivo de garantir o pagamento do déficit previdenciário por parte de um tomador (patrocinador).

Seguro garantia retomada de grandes obras

O seguro garantia retomada de grandes obras garante, em caso de rescisão de contrato, a continuidade e a conclusão de grandes projetos de construção por outra parte.

Seguro garantia leiloeiro

O seguro garantia leiloeiro garante que um leiloeiro cumpra as suas obrigações contratuais, incluindo a devida prestação de contas e a entrega de bens leiloados.

Seguro garantia arrolamento de bens

Garante a correta execução de obrigações relativas ao arrolamento de bens em processos judiciais, assegurando registro e controle adequado desses ativos.

Seguro garantia Finep

O seguro garantia Finep visa garantir que obrigações financeiras assumidas no contrato de financiamento Finep sejam cumpridas da forma como acordado.

Seguro garantia draw/back

Garante, em transações comerciais internacionais, a devolução de recursos financeiros adiantados. Seu foco é trazer segurança às partes envolvidas.

Como calcular o valor do seguro garantia?

O valor do seguro garantia é calculado como uma porcentagem do valor total do contrato ou edital de licitação. Para tanto, é baseado, principalmente, em dois fatores.

- tipo de garantia necessário;

- saúde financeira da empresa, onde é analisado seu histórico de crédito, caixa, entre outros aspectos.

É importante não confundir o valor total do contrato do seguro com o da garantia solicitada que, nesse caso, é a cobertura de seguro exigido por lei ou pelas regras internas do segurado — que pode ser uma empresa que está contratando você, por exemplo.

Valor da garantia solicitada (contrato)

O valor de garantia solicitada em contrato, ou seja, aquele valor exigido da empresa contratada, pode variar substancialmente, dependendo de vários fatores, como:

- tamanho do contrato;

- tipo de serviço/bens em negociação;

- local onde o trabalho está sendo realizado;

- histórico de crédito da empresa;

- crédito pessoal do proprietário e/ou sócios da empresa;

- solidez financeira do negócio.

Na maior parte dos casos, é provável que o valor exigido para a garantia varie entre 0,5% a 30% do total do contrato.

Qual deve ser o valor do seguro garantia?

Para uma seguradora aprovar um seguro garantia, ela primeiro realiza uma análise do crédito da empresa e, a depender do caso, também do crédito dos sócios. A empresa já recebe da seguradora a taxa e o limite do seguro caso o seu histórico de crédito seja positivo.

No entanto, se o histórico de crédito analisado for negativo, a seguradora realizará uma análise mais detalhada em relação à saúde financeira da empresa para, só então, aceitar ou não o seguro. Isso é feito por meio de balanços e relatórios contábeis.

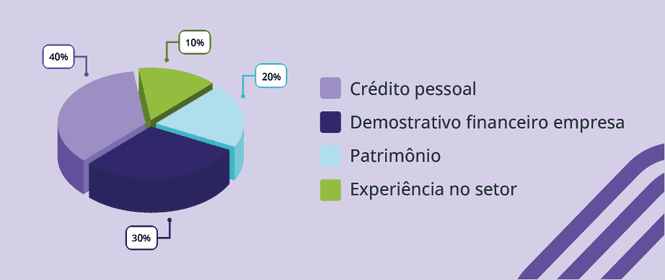

O diagrama a seguir mostra como os prêmios do seguro garantia são calculados (os percentuais são apenas estimativas):

Vale ressaltar que as seguradoras estabelecem diretrizes específicas de subscrição para os diferentes tipos de seguro garantia. Esses critérios demonstram sua tolerância ao risco com base em dados históricos coletados sobre as perdas passadas e a atividade das empresas contratantes.

Agora, veremos alguns dos principais fatores considerados pelas seguradoras para definir o preço do seguro garantia e por que eles são importantes.

Crédito da empresa

Os relatórios de análise de crédito da empresa podem fornecer informações sobre a sua capacidade de pagamento e a intenção de cumprir obrigações financeiras. Por isso, trata-se de um fator importante a ser considerado diante de uma solicitação desse seguro.

Além disso, como qualquer empresa com fins lucrativos, as seguradoras tentam reduzir ao máximo seu risco de possíveis perdas financeiras. Inclusive, elas fazem uma análise no Serasa, por exemplo, para avaliar justamente a saúde financeira da empresa que deseja contratar o seguro.

Nesse sentido, os seguradores e outros especialistas do setor identificaram que, além do histórico de crédito da empresa, também há correlação direta entre o crédito pessoal de um empresário (ou dos sócios de um negócio) e a maior chance de um seguro ser acionado.

Isso não significa que um empresário com crédito ruim não tenha o limite aprovado, entretanto, nesses casos, o preço pago pelo seguro pode ser maior do que aquele oferecido a uma empresa cujos sócios têm um bom crédito.

Demonstrações financeiras da empresa

As demonstrações financeiras podem compartilhar informações vitais sobre uma empresa. Essas declarações mostram a força monetária passada e presente, além de fornecer dados sobre os rumos do negócio.

Normalmente, são analisados balanço, demonstração de resultados e demonstração do fluxo de caixa.

Vale pontuar que, a depender do limite de crédito que uma empresa precisa, é necessário que ela disponibilize as suas demonstrações financeiras, como acontece em caso de uma necessidade de linha de crédito maior.

Patrimônio líquido

Ter um patrimônio líquido forte, juntamente com ativos líquidos, também pode ajudar o proprietário da empresa a obter o preço mais baixo possível para as suas garantias.

Verificação de caixa

A verificação financeira pode parecer invasiva, no entanto, algumas vezes, será necessária para avaliar os ativos refletidos em uma demonstração financeira empresarial.

Geralmente, essa verificação ocorre por meio de extratos bancários. Assim, ao fornecê-los, em última instância, é possível fortalecer a posição do candidato e, provavelmente, levar a melhores taxas, que irão reduzir o valor do seguro contratado.

Lembrando que eles são necessários apenas para valores maiores de garantia ou linhas de crédito complementares.

Experiência no setor

O tempo de atuação também pode ser considerado para determinação do valor do seguro garantia. Entretanto, por ser um fator válido para empresas que estão há bastante tempo no mercado, não pode ser aplicado para os novos negócios.

Assim sendo, é um ponto de análise importante, mas não desqualifica as empresas novatas.

Qual é o valor de um seguro garantia?

Expostos todos esses fatores, como já mencionamos, o preço pago pelo seguro garantia, normalmente, é apenas uma pequena porcentagem do valor total do contrato. Esse pagamento é chamado de prêmio.

Nesse sentido, a taxa depende do porte da empresa, bem como da sua qualidade econômico-financeira. Ou seja, quanto maior for a empresa, menor a taxa do seguro garantia. Desse modo, em termos gerais, a taxa fica entre 0,5% e 1,5% ao ano.

Vale pontuar, no entanto, que até mesmo empresas de grande porte podem ter taxas maiores, como de 0,10% ao ano.

Também pode acontecer de empresas com péssima qualidade econômico-financeira pagarem somente uma de 3% ao ano. Nesse sentido, o que pode influenciar na taxa é o tipo de contrato: performance ou judicial, por exemplo.

Tabela de custos de seguro garantia

Para que você tenha uma ideia mais concreta sobre o custo do seguro garantia, na tabela abaixo é possível visualizar o prêmio anual a taxas que variam de 0,5% a 1,5% do valor da garantia, dependendo da análise de crédito do tomador.

Observe que a tabela de simulação de seguro garantia não considera prazos estendidos, datas de vencimento ou quaisquer impostos exigidos.

Portanto, é possível utilizá-la apenas como referência. Conforme já observado, os preços do seguro garantia também são determinados por outros fatores.

Simulação de cenários de custos do seguro garantia obtidos no simulador de seguro garantia

Como pagar menos pelo seguro de garantia?

Assim como toda empresa com fins lucrativos, as seguradoras não desejam clientes que tragam prejuízos aos negócios. Por isso, como vimos, o histórico de crédito da empresa tem bastante peso no cálculo da taxa.

Logo, se você tem um histórico de atraso em pagamentos ou ônus fiscais, existem algumas ações a serem tomadas para conseguir pagar um valor menor pelo seguro garantia. Confira as nossas dicas!

Limpe o crédito da empresa

Existem inúmeras organizações de reparação de crédito em todo o país. Elas são especializadas em ajudar empresas a limpar seu perfil.

Assim, caso o seu negócio tenha um histórico de itens inadimplentes, pode ser interessante procurar uma empresa de reparo de crédito antes de contratar um seguro garantia.

Demonstre experiência e mostre sua força financeira

Após comprovar experiência no setor, você pode fortalecer ainda mais a solicitação para o seguro demonstrando um forte patrimônio líquido.

Para atestar ao segurador que tem capital para operar com êxito nos bons e nos maus momentos, durante o processo de inscrição, é possível enviar documentos relativos a:

- investimentos;

- bens pessoais;

- finanças pessoais;

- demonstrações financeiras de negócios;

- cópia do Estatuto ou Contrato Social, acompanhado das respectivas alterações;

- cópia dos Balanços Patrimoniais dos últimos três exercícios.

O que é CCG seguro garantia?

Ao obter um seguro garantia, a maioria das empresas exigirá que você assine um documento de indenização, mais conhecido como contrato de contragarantia (CCG). Logo, se estiver adquirindo um seguro de risco elevado, é muito provável que deva assiná-lo.

Para que serve o CCG?

Ainda que a apólice de seguro defina as responsabilidades do tomador em relação ao segurado, ela não indica claramente o vínculo entre o tomador e a seguradora. Diante dessa situação, com o CCG, a seguradora obtém proteção legal caso precise pagar uma reivindicação.

“Mas o que significa CCG na prática?”

Trata-se de um documento adicional ao seguro garantia que confirma que o tomador é o único responsável por reembolsar os custos totais devido ao não cumprimento da sua obrigação.

O contrato de contragarantia contém direitos legais executórios e é uma maneira de conceder uma proteção extra às seguradoras e garantir que elas não sofrerão perdas.

Quem deve assinar o contrato de contragarantia?

Para adquirir um seguro garantia, é preciso que os principais solicitantes do seguro, ou seja, todos os sócios da empresa (sejam estes pessoas físicas ou outras empresas), bem como o cônjuge do principal acionista, assinem o contrato de contragarantia.

Ainda, é necessário que os proprietários assinem o CCG como pessoas físicas e em nome de sua empresa. O raciocínio é que, caso a empresa não tenha fundos suficientes para cobrir os custos dos sinistros, as finanças pessoais poderão ser usadas para esse fim.

Não estranhe, pois a exigência da assinatura dos cônjuges é uma prática comum. Isso evita que, no caso de uma reivindicação comprovada, um proprietário transfira seu patrimônio.

Vale notar, entretanto, que nem sempre o contrato de contragarantia é exigido. Há casos em que não se faz necessário assiná-lo para adquirir esse tipo de seguro.

O que são as condições gerais do seguro garantia?

A apólice de seguro garantia é o documento assinado pela seguradora e que representa formalmente uma garantia contratual.

Ainda, é sempre referente a um contrato principal — o documento contratual (seus aditivos e anexos), que especifica as obrigações e direitos do segurado e do tomador.

A apólice tem condições gerais relacionadas aos seguintes tópicos:

- vigência: tempo de duração, normalmente, equivalente ao prazo estabelecido no contrato principal;

- objeto: garantir o fiel cumprimento das obrigações assumidas pelo tomador perante o segurado;

- prêmio: valor a ser pago pelo tomador à seguradora durante toda a vigência da apólice.

O que são as condições especiais no seguro garantia?

As condições especiais no seguro garantia referem-se às disposições específicas que complementam as condições gerais, sobre as quais falamos anteriormente.

Elas, que podem variar de seguradora para seguradora, existem para tratar de aspectos específicos do contrato de seguro garantia.

Tomando como base uma das definições de condições gerais, tem-se que elas dizem respeito a um “conjunto das disposições específicas relativas a cada modalidade e/ou cobertura de um plano de seguro, que alteram as disposições estabelecidas nas Condições Gerais”.

Como funciona o pagamento do seguro garantia?

Os prêmios devidos pelo tomador, acrescidos do IOF e seus emolumentos (taxas de serviços públicos) deverão ser pagos de acordo com as disposições legais da apólice. Além disso, costumam ser quitados à vista.

No entanto, o prêmio também pode ser fracionado, aplicando-se a taxa de juros cobrada pela seguradora para fins de parcelamento.

Ainda, se qualquer parcela devida de prêmio não for paga pelo tomador, de acordo com as determinações fixadas, ocorrerá vencimento imediato das demais parcelas. Nesse caso, a seguradora poderá recorrer à execução das contragarantias.

Sendo assim, a inadimplência do tomador não cancela a apólice, pois será usado o contrato de contragarantia para cobrar os valores devidos.

É importante destacar, ainda, que é vedado o estabelecimento de franquias, participações obrigatórias do segurado e/ou prazo de carência nos planos de seguro garantia.

Por fim, cabe lembrar que a seguradora não emite nota fiscal, apenas apólice ou certificado do seguro.

- Leia também: Seguro garantia executante prestador de serviço: entenda a importância e quando deve ser feito

Qual a vantagem do seguro garantia?

O seguro garantia tem recursos atraentes e apresenta uma série de vantagens para quem contrata o serviço. Veja agora alguns dos principais benefícios.

Contratação rápida

Esse seguro, felizmente, envolve uma contratação simples e rápida. Após a entrega dos documentos solicitados pela seguradora, a apólice pode ser emitida, inclusive, no mesmo dia.

Melhor custo-benefício

Em comparação com as outras opções de garantia, como a carta fiança, o seguro garantia é aquele que tem o valor mais justo. Os juros praticados no mercado bancário, geralmente, superam o valor pago pelos prêmios de seguro, ou seja, ele é mais barato.

Proteção ao capital de giro da empresa

Esse seguro evita que você precise bloquear o dinheiro da empresa, deixando o capital disponível para investimentos.

Quais são as outras modalidades de garantia existentes?

Como já vimos, no seguro garantia, a seguradora se responsabiliza pelas obrigações do contrato, até o valor previsto na apólice. No entanto, além dele, existem outras ferramentas de garantia que podem ser utilizadas em contratos de diversos setores, a fim de torná-los mais seguros.

Em um caso de licitação, por exemplo, ao optar pela modalidade caução em dinheiro, a empresa vencedora deposita a garantia em uma conta determinada pela Administração Pública. A grande desvantagem é que o valor fica retido e indisponível durante todo o período do contrato.

Do mesmo modo, ocorre na modalidade caução em títulos da dívida pública.

Além disso, nesse caso, a legislação determina que os títulos devem ser emitidos sob forma escritural, mediante registro em sistema centralizado de liquidação e de custódia, autorizado pelo Banco Central e avaliados pelos seus valores econômicos.

Há, ainda, a garantia fidejussória, que é também chamada de garantia pessoal. Ela consiste em obrigação assumida por terceiro ao oferecer seu patrimônio como garantia de uma dívida de outrem.

No caso de fiança bancária, o banco é seu fiador e emite uma carta fiança para você. Assim, se comprovada a inadimplência do contratado, sua única possibilidade é receber a indenização monetária do banco, arcando com o ônus da contratação de novo prestador de serviços, que dará continuidade ao contrato.

Fiança bancária X Seguro Garantia

Entre as principais diferenças entre o seguro garantia e a fiança bancária estão o fato de que a fiança costuma ser mais onerosa e compromete o limite de crédito da empresa junto aos bancos.

Mas existem outros pontos importantes a serem considerados antes de tomar a decisão sobre qual desses instrumentos de garantia utilizar.

| Fiança bancária | Seguro Garantia |

| Taxa de juros pouco atrativas | Taxas de 3 a 5 vezes menores que as bancárias |

| Uso do limite de crédito | Não bloqueia o limite de crédito, pois é emitido por uma seguradora e não um banco |

| 15 dias para ser aprovada | Aprovado em minutos ou, para casos maiores, em até 24h |

| Padrão engessado de contratação, após emissão, não pode alterar | Apólices customizadas e com possibilidade de alterações |

| Vigência de 1 ano, sem prorrogações | Vigência ajustável |

O que são riscos excluídos nesse tipo de seguro?

Os seguros, por mais amplos e completos que sejam, não cobrem todas as situações. Afinal, há riscos que podem acabar gerando um problema no cumprimento de obrigações por culpa do tomador, por exemplo, e a seguradora não se responsabilizará por isso.

Esses são os riscos excluídos.

Para exemplificar isso, um dos cenários que está fora da cobertura do seguro garantia é quando a inadimplência das obrigações que o seguro cobre são causadas devido a atos ou fatos de responsabilidade do segurado e que tenha contribuído para o sinistro.

Também são riscos excluídos os prejuízos causados pelo descumprimento de obrigações fiscais, civil, criminal e tributárias, bem como as perdas, lucros cessantes e danos (contratuais ou extracontratuais) causados pelo tomador, segurado ou terceiros.

Cada apólice de seguro garantia pode variar quando o assunto são os riscos excluídos, embora a maior parte deles seja o mesmo. Por isso, é importante que você sempre confira quais riscos estão fora da cobertura do seguro para evitar surpresas no futuro.

Como cotar e contratar o seguro garantia?

Outro ponto importante para entender como funciona o seguro garantia envolve a contratação.

Nesse sentido, o primeiro passo é entrar em contato com uma corretora de seguros. Ela ajudará a encontrar a melhor solução para a sua necessidade e fará a mediação entre sua empresa e a seguradora.

Sendo assim, por meio da corretora, você solicitará a cotação do serviço de garantia que precisa. Isso tudo pode ser feito pela internet, em plataformas como a da Mutuus Seguros, que, sendo uma corretora digital, também permite a contratação online.

Para fazer a cotação, é preciso realizar um cadastro simples, que inclui o CNPJ da empresa e as informações sobre o contrato — valor, garantia e período. Dependendo do valor e do período solicitado, na Mutuus Seguros, você recebe cotações na hora e já pode prosseguir com a contratação.

Em contratos mais complexos, a corretora entenderá melhor a necessidade de garantia e a sua operação. De qualquer modo, concluída essa etapa, você receberá uma minuta de garantia para análise.

Após a aprovação, a apólice será emitida de forma rápida. Na Mutuus, você recebe o seu contrato de seguro garantia no mesmo dia, por e-mail ou WhatsApp.

Contrate um Seguro Garantia online

Processo de cadastramento na seguradora

Durante a contratação do seguro garantia, existe uma etapa de “cadastramento do tomador”. Trata-se de um processo que tem validade de um ano e, normalmente, exigirá a apresentação de alguns documentos.

Falamos “normalmente” porque há dois tipos de cadastro. No primeiro, é feito exclusivamente com o CNPJ. Aqui, tem-se um sistema de crédito para determinar uma taxa e limite para a empresa. Caso haja limite, já é feita a emissão da apólice.

No segundo tipo, entra a apresentação de certos documentos. Entre eles, podem estar:

- fichas cadastrais de pessoas jurídicas e físicas;

- estatuto ou contrato social, acompanhados das respectivas alterações;

- cópias dos três últimos balanços anuais, com as demonstrações de lucros e perdas, acompanhados do parecer dos auditores (caso tenham transcorrido mais de seis meses da data de encerramento do último exercício, o balancete do mês imediatamente anterior deverá fazer parte da documentação);

- histórico da empresa, informando os principais contratos celebrados, os concluídos e os em execução;

- certidões de cartórios de distribuição de ações e execuções cíveis e criminais, de distribuição de títulos e protestos e de falência e concordatas, expedidas nos últimos 90 dias.

Estas documentações são pedidas por dois motivos: primeiro, quando não foi possível aprovar o crédito apenas com análise no CNPJ, e, segundo, quando a empresa precisa ampliar o limite aprovado e/ou reduzir a taxa (normalmente, as seguradoras têm limitação de crédito aprovado para grandes empresas).

Diferentemente de outros serviços, no seguro garantia, apenas um corretor poderá atuar na seguradora definida para a sua empresa. Por isso, no momento da contratação, poderá ser solicitada uma carta de nomeação para que a corretora tenha acesso ao sistema.

Como cancelar o seguro garantia?

Uma apólice de seguro garantia só será extinta nas seguintes situações:

- se o objeto do contrato principal garantido pela apólice de seguro for definitivamente realizado, mediante termo ou declaração assinada pelo segurado ou devolução da apólice;

- se o segurado e a seguradora assim o acordarem;

- quando o pagamento da indenização ao segurado atingir o limite máximo de garantia da apólice;

- se o contrato principal for extinto, para as modalidades nas quais existir vinculação ou quando a obrigação garantida for extinta, para os demais casos;

- se houver a substituição da garantia. Por exemplo, quando o cliente tem uma apólice, mas deseja substituí-la por outra modalidade de garantia;

- se ocorrer o término de vigência previsto na apólice, salvo quando estabelecido o contrário nas condições especiais.

Quando ocorre um sinistro no seguro garantia?

O sinistro será acionado quando houver violação das condições do contrato por uma das partes. Isso pode acontecer se uma empresa, por algum motivo, não conseguir cumprir o que foi estabelecido no acordo.

Diante do primeiro sinal de inadimplência, o segurado — maior interessado no seguro garantia — notifica extrajudicialmente a empresa inadimplente. Ele pode fazer isso em um Cartório de Registro de Títulos e Documentos e deverá sugerir um período para regularização do problema.

Além disso, o segurado também deverá comunicar a expectativa de sinistro do seguro à corretora e à seguradora e enviar cópias dos seguintes documentos:

- notificação extrajudicial e resposta (se houver);

- contrato e potenciais aditivos;

- apólice de seguro;

- prejuízos apurados e documentos que os comprovem.

A seguradora terá até 30 dias, após a entrega da documentação, para regularizar e liquidar o sinistro do seguro garantia. Nesse período, ela deverá checar com o tomador as informações fornecidas pelo segurado.

Assim, depois de apurar a causa, a natureza e a extensão dos prejuízos, a seguradora redige um relatório que poderá ser, ainda, analisado por ambas as partes. Somente após isso, ela poderá autorizar o pagamento da indenização do seguro garantia.

Seguro garantia judicial para pessoa física: é possível?

Sim, é possível, porém, o mais comum é a contratação do seguro garantia judicial por pessoas jurídicas.

Isso acontece porque, de forma geral, as seguradoras não são adaptadas para realizar a análise de crédito de pessoas físicas, etapa fundamental para aceitar ou não emitir esse tipo de seguro.

Quais seguradoras trabalham com esse tipo de seguro?

- Austral Seguradora S.A.;

- AVLA Seguros Brasil S.A.;

- AXA Seguros S.A.;

- Berkley International do Brasil Seguros S/A;

- BMG Seguradora S.A.;

- Chubb Seguros Brasil S.A.;

- Companhia Excelsior de Seguros;

- Essor Seguros S.A.;

- Ezze Seguros S.A.;

- Fairfax Brasil Seguros Corporativos S.A.;

- Fator Seguradora S.A.;

- HDI Global Seguros S.A.;

- HDI Seguros S.A.;

- JNS Seguros;

- Junto Seguros S.A.;

- Kovr Seguradora;

- Newe Seguros S.A.;

- Porto Seguro Companhia de Seguros Gerais;

- Pottencial Seguradora S.A.;

- Sombrero Seguros S.A.;

- Sompo Seguros S.A.;

- Tokio Marine Seguradora S.A.;

- Zurich Brasil Companhia de Seguros.

Vale a pena contratar esse seguro?

Embora o seguro garantia seja um tema amplo e por vezes complexo, a sua essência e finalidade estão intrinsecamente ligadas à segurança e estabilidade dos negócios, atuando como um alicerce que promove relações comerciais e contratuais mais seguras e sólidas.

Ao passo que o seguro garantia propicia um ambiente de confiança entre as partes – tomador, segurado e seguradora –, também salvaguarda o cumprimento de obrigações financeiras e contratuais que, quando não atendidas, podem desencadear uma cascata de desafios e prejuízos para os envolvidos.

No mundo corporativo contemporâneo, a mitigação de riscos e a busca por soluções financeiramente viáveis e confiáveis tornam-se imperativas.

Nesse sentido, o seguro garantia emerge como uma ferramenta estratégica, capaz de proporcionar tranquilidade e segurança tanto para entidades públicas quanto privadas, assegurando que os contratos e demais compromissos serão honrados, ou, em cenários adversos, que as partes serão devidamente compensadas.

Cabe destacar que a escolha consciente e informada pela modalidade adequada desse tipo de seguro é um pilar fundamental no processo decisório de gestores e empresários, sendo um reflexo de uma gestão que visa a sustentabilidade e a longevidade do negócio no mercado.

Ao passo que ampliamos nossa compreensão acerca dos mecanismos, aplicações e vantagens do seguro garantia, também reforçamos nosso compromisso com uma cultura empresarial pautada na ética, transparência e responsabilidade.

Seguro de garantia para empresas: considerações finais

Neste artigo, exploramos as nuances do seguro garantia, navegando por seus conceitos, aplicações e exemplos práticos, com o intuito de proporcionar uma visão holística e fundamentada sobre o tema.

A troca de conhecimento é vital para o desenvolvimento de um ecossistema empresarial mais sólido e integrado, portanto, sua participação e engajamento são inestimáveis para nós.

Agradecemos por nos acompanhar nesta imersão sobre esse seguro e convidamos você a explorar, questionar e participar ativamente de nossas futuras discussões e conteúdos. Juntos, construiremos caminhos mais seguros e prósperos nos negócios.

Para mais informações, esclarecimentos e para ficar por dentro das novidades do mundo dos seguros, continue nos acompanhando. Estamos aqui para apoiá-lo em sua trajetória, oferecendo insights e orientações que possam contribuir para decisões mais seguras e bem fundamentadas.

Conte com a Mutuus Seguros para descobrir como podemos ajudá-lo a navegar com mais segurança pelos mares, muitas vezes turbulentos, do mundo corporativo e dos negócios.

Nossa equipe de especialistas está à disposição para ajudá-lo a encontrar as soluções de seguro que melhor atendam às suas necessidades e aspirações. Vamos, juntos, construir o futuro dos seus negócios, com segurança e confiança.

Pergunto em caso de sinistro e o Segurado aciona a Seguradora, por exemplo, para pagto de uma multa contratual, pergunto:

1 – A seguradora pode cobrar do tomador o valor total da multa que ela pagou ao segurado?

2 – A seguradora pode suspender a empresa de fazer seguro garantia , se por uma eventualidade ocorrer um sinistro em outro seguro feito pela mesma empresa?

Olá Andreia,

sobre a questão 1: sim, desde que contratada a cobertura de multa.

Já sobre a questão 2, é uma situação que será levada em consideração pela seguradora para aceitar um novo pedido de seguro garantia. Entretanto, existe diversas seguradoras no mercado que poderão avaliar a situação de uma maneira diferente.

Boa tarde. É possível que o seguro garantia seja comprovado por meio de um certificado emitido pela seguradora ou somente a apólice comprovaria?

César, a apólice é a garantia do seguro que você precisa. Normalmente ela é disponibilizada no mesmo momento da contratação, e solicitando através da Mutuus, ela é emitida e disponibilizada online mesmo para você!

Se houve supressao de valores, reduzindo o valor global do contrato. Por consequencia reduzindo tbm o valor segurado, é e necessario efetuar a substituição da apolice do Seguro, uma vez que o valor ja segurado e maior, que o valor solicitado pela Contratante na garantia de execução contratual complementar?

Ótima pergunta Miguel. Neste caso, há a necessidade de redução do valor da importância segurada (valor da garantia) junto a seguradora. Em alguns casos, essa redução pode gerar o retorno de valores para o tomador do seguro.

Gostaria de saber se o percentual de 30% que se refere o inciso XIII, do § 2º, do artigo 835, do CPC é pago ao segurado ou esse recebe apenas o valor principal sem esse acréscimo.

Bom dia, Tânia! O inciso XIII, do § 2º, do artigo 835 do CPC (Código de Processo Civil) trata sobre o percentual de 30% que é adicionado ao valor principal de uma condenação em caso de litigância de má-fé, ou seja, quando o réu age de maneira fraudulenta ou tem intenção de protelar o processo. Esse percentual é adicionado ao valor principal da condenação para punir o réu e desestimular comportamentos abusivos no processo.

Esse percentual de 30% é pago ao credor, ou seja, ao autor da ação, e não ao segurado. O segurado, no caso de se tratar de uma ação trabalhista, é apenas o beneficiário do seguro, e não o autor da ação.

É importante lembrar que a litigância de má-fé é uma conduta abusiva, e que a inclusão desse percentual é uma medida para desestimular esse tipo de comportamento.

Quando o seguro é utilizado (por ex como garantia num processo), é possível saber quem é o tomador? Ou somente o segurado é quem aparece?

Olá, Joyce! Na apólice constam todas as partes como tomador, segurado, seguradora e corretor.

Conforme questionamento da SINFRA peço que me responda onde esta a cobertura no Seguro Garantia para o item solicitado no edital;

16.3.1.6. A CONTRATANTE poderá utilizar totalmente a garantia exigida para ressarcir-se de

multas estabelecidas no contrato, ou ainda para o pagamento de qualquer obrigação, inclusive

indenização a terceiros;

O orgão esta exigindo cobertura de indenização a terceiros dentro da apolice de Seguro Garantia, como posso buscar fundamentação para explicar ao Orgão que Seguro para indenizaação de terceiros é dentro do Seguro de Responsabilidade Civil e Seguro de Danos?

Olá, Samira! Uma das fundamentações é que o seguro garantia tem com objeto de proteção um dano causado entre duas partes bem estabelecidas, tanto que o segurado e o Tomador do risco são claramente indicados nas apólices, não sendo possível mais ninguém usufruir da cobertura securitária.

Gostaria de saber de um seguro garantia pode haver mais de um segurado/beneficiário.

Trata-se de contrato de termo de cessão. O Tomador celebrou o contrato e assume obrigações perante duas empresas que fazem parte do Termo de Cessão. Em caso positivo, se puder haver 2 beneficiários, a garantia será 50% para cada?

Bom dia, Nilviane! Com a nova circular 662 da SUSEP, o seguro garantia pode ter beneficiários/segurados. O percentual de cada um, depende da negociação entre as partes. Não precisa ser, necessariamente, metade para cada.

Boa tarde!

No caso do Segurado não aceitar uma etapa dos serviços executados e, quiser cobrar multa em função disso, o Tomador poderá abrir sinistro junto a Seguradora para não pagara esta multa? ,

O Seguro Garantia tem a proteção de um dano causado entre duas partes bem estabelecidas, tanto que o segurado e o Tomador do risco são claramente indicados nas apólices, o Tomador poderá ser indenizado por esta multa em um Seguro Garantia vigente?

Olá, Ligiane! No caso, a indenização vai ser para o segurado da apólice, visto que o Tomador do dano é o responsável pela execução dos serviços. Caso o Tomador não faça o pagamento da multa e, a seguradora tenha que realizar esse, a seguradora vai usar direito de sub-rogação e requerer os valores de voltar o Tomador.

Bom dia, gostaria de saber se nos contratos de licitação, o poder público pode exigir o comprovante de pagamento do prêmio por parte do tomador nos momentos iniciais de elaboração do contrato do seguro-garantia, e caso possa exigir, existe alguma regulamentação ou julgado que obrigue isso? Estou há dias procurando e não encontro nada.

A sua pergunta é bastante pertinente, especialmente considerando as mudanças recentes na legislação sobre licitações no Brasil. Vamos esclarecer o ponto:

Com a promulgação da Lei nº 14.133, de 1º de abril de 2021, tivemos uma nova Lei de Licitações e Contratos Administrativos que veio para modernizar e substituir a antiga Lei nº 8.666/93 e outras legislações correlatas.

No que tange à sua dúvida específica sobre a exigência do comprovante de pagamento do prêmio por parte do tomador nos momentos iniciais de elaboração do contrato do seguro-garantia, a Lei nº 14.133/21, assim como a sua antecessora, não estabelece de forma explícita essa obrigatoriedade. O que a legislação prevê é a necessidade de apresentação da apólice ou do certificado de seguro-garantia, conforme o caso.

Agora, é importante destacar que, mesmo que a lei não determine expressamente a apresentação do comprovante de pagamento, nada impede que em editais específicos essa exigência seja feita. Cada edital de licitação pode trazer suas particularidades, desde que não contrariem a legislação vigente.

não temos conhecimento de regulamentações específicas ou julgados que obriguem a apresentação do comprovante de pagamento do prêmio do seguro garantia. No entanto, é sempre válido consultar os órgãos reguladores, como a Superintendência de Seguros Privados (SUSEP), e acompanhar decisões mais recentes de tribunais, como o Tribunal de Contas da União (TCU), para obter informações mais atualizadas.

Em resumo, embora a legislação não exija explicitamente o comprovante de pagamento do prêmio, é sempre recomendável estar atento às especificidades de cada edital e, se possível, consultar um especialista em licitações para garantir a conformidade com todas as exigências.

Espero ter ajudado a esclarecer sua dúvida! Se tiver mais perguntas ou precisar de informações adicionais, fique à vontade para perguntar.